定額法と定率法の減価償却

減価償却費を計算するためには、

- 取得原価:固定資産を買った時の値段

- 耐用年数:会計ルールで決められた種類ごとの償却年数

を知る必要があります。

取得原価については、買った時に払った値段を記録するだけです。しかし面倒なのが耐用年数で、固定資産の種類ごとに細かく決められています。

耐用年数は下記のページで確認することができますが、ページをスクロールするとたくさん表示されてうんざりすると思います。

参考

減価償却資産の耐用年数等に関する省令e-Gov 電子政府の総合窓口

しかし面倒ですが、耐用年数はこの会計ルールで決められた年数に従って処理しなければいけません。

…ということで、取得原価と耐用年数がわかれば、

- 定額法(ていがくほう):一定の金額で減価償却する

- 定率法(ていりつほう):一定の割合で減価償却する

という2種類の計算方法を選ぶことができます。

ちなみに先ほどの自動車の例は、定額法での計算になっています。

ものを買えば全て減価償却するわけではなく、10万円未満のものは消耗品としてそのまま費用として一括で処理できます。例えば、10万円以下のパソコンを買っても、減価償却せずに買った年度の費用として計上ができます。

また、10万円以上20万円未満の固定資産であれば「一括償却資産」という処理で、3年間で均等に焼却することができます。

その他にも簿記には様々な細かいルールが存在しています。

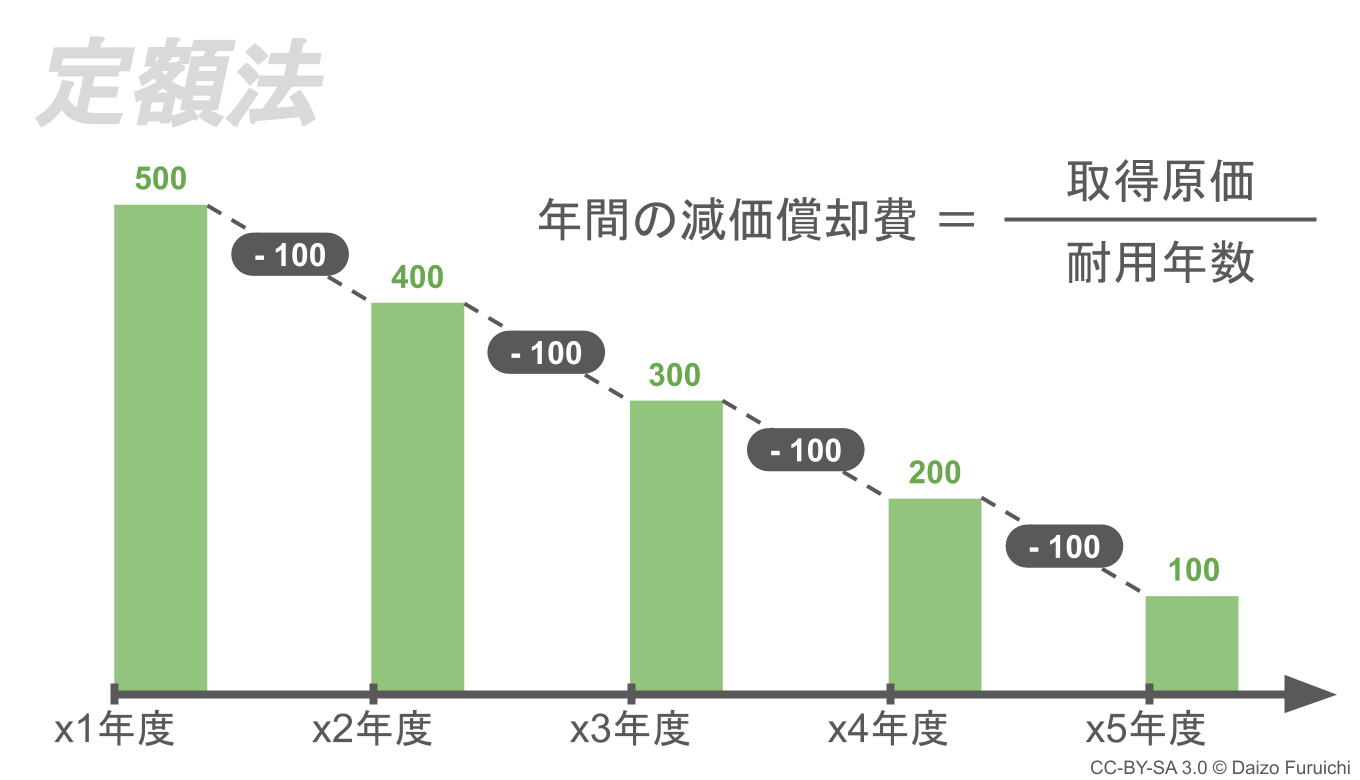

定額法での減価償却

定額法での減価償却は、

- 取得原価を耐用年数で割る

という方法で計算することができます。

定額法の減価償却費は毎年同じ金額になり、一定のペースで固定資産の価値が償却されていきます。

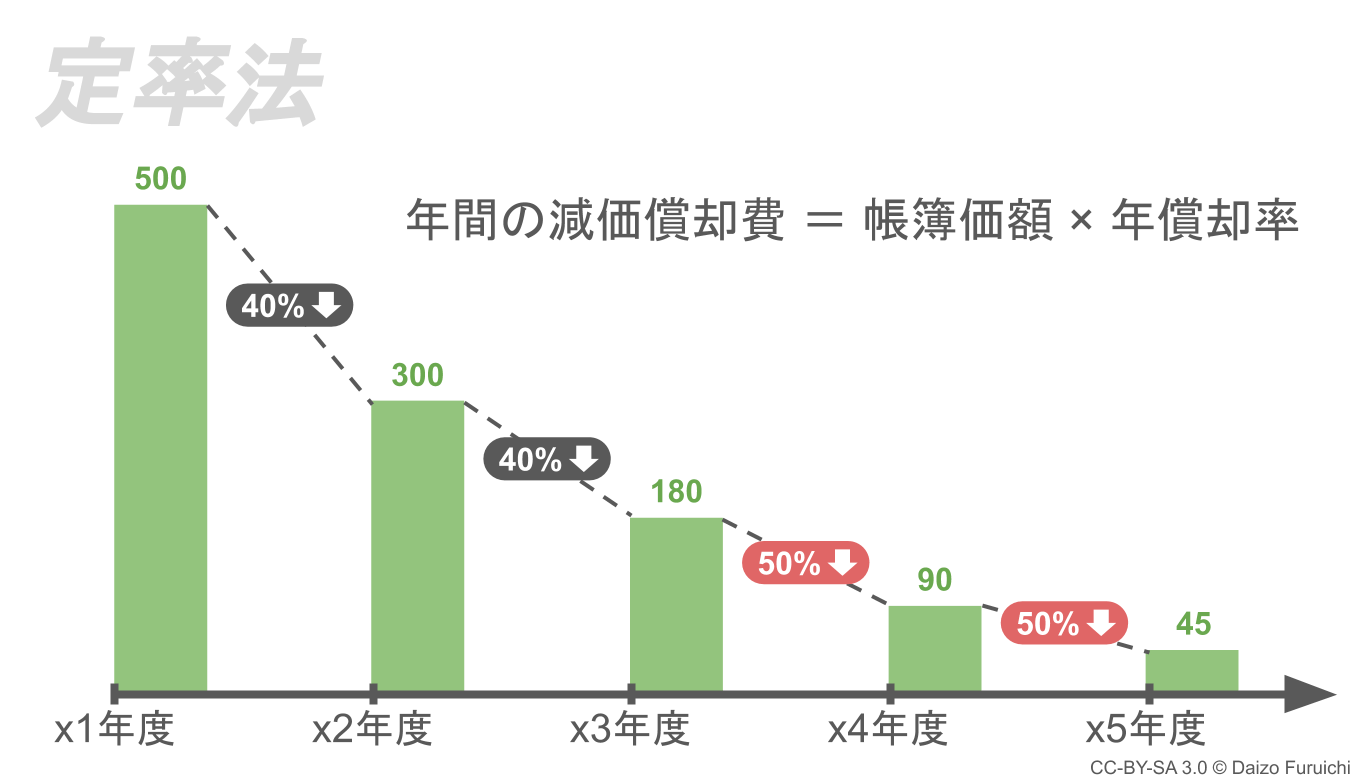

定率法での減価償却

一方で、定率法での減価償却は、

- 直近の固定資産の価額(帳簿価額、残存価額)に年償却率をかける

という方法で計算します。

例えば、

- 取得原価:500万円

- 耐用年数:5年

- 年償却率:40%

- 改定償却率:50%

- 保証率:10.8%

であれば、下図のようなグラフになります。

ここで途中から償却率が「50%」に変化しているのが気になると思うのですが、これは「改定償却率」というものが存在しているからです。目減りした固定資産の価額が取得原価に「保証率」をかけた金額を下回った場合に、「改定償却率」で計算することになっています。

ただし今回は簿記の解説ではないので「改定償却率」や「保証率」についての詳しい計算は割愛します。

とりあえず会計初心者の方は、定率法は一定の割合で固定資産の価値を償却する、と覚えていれば今回は十分です。

耐用年数ごとの「改定償却率」や「保証率」については、詳下記リンクの「別表第十」をご覧ください。