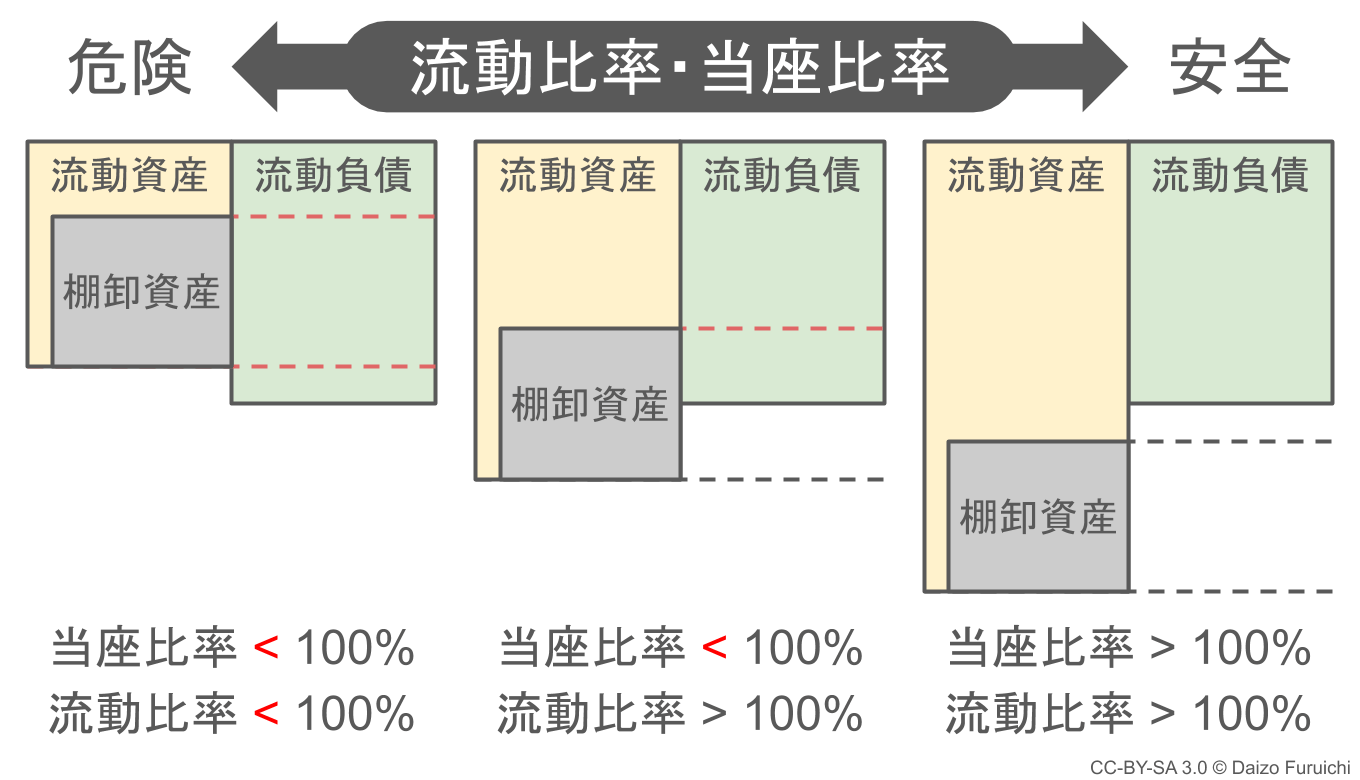

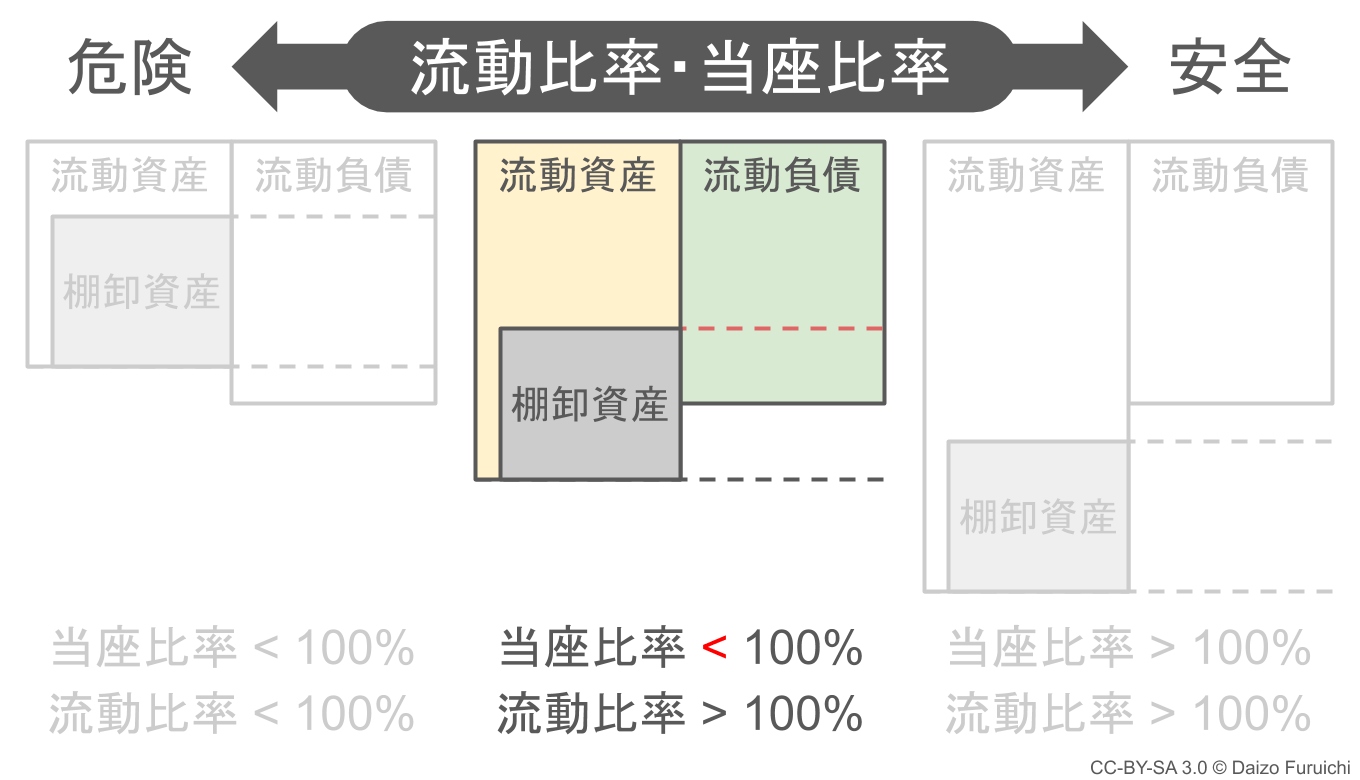

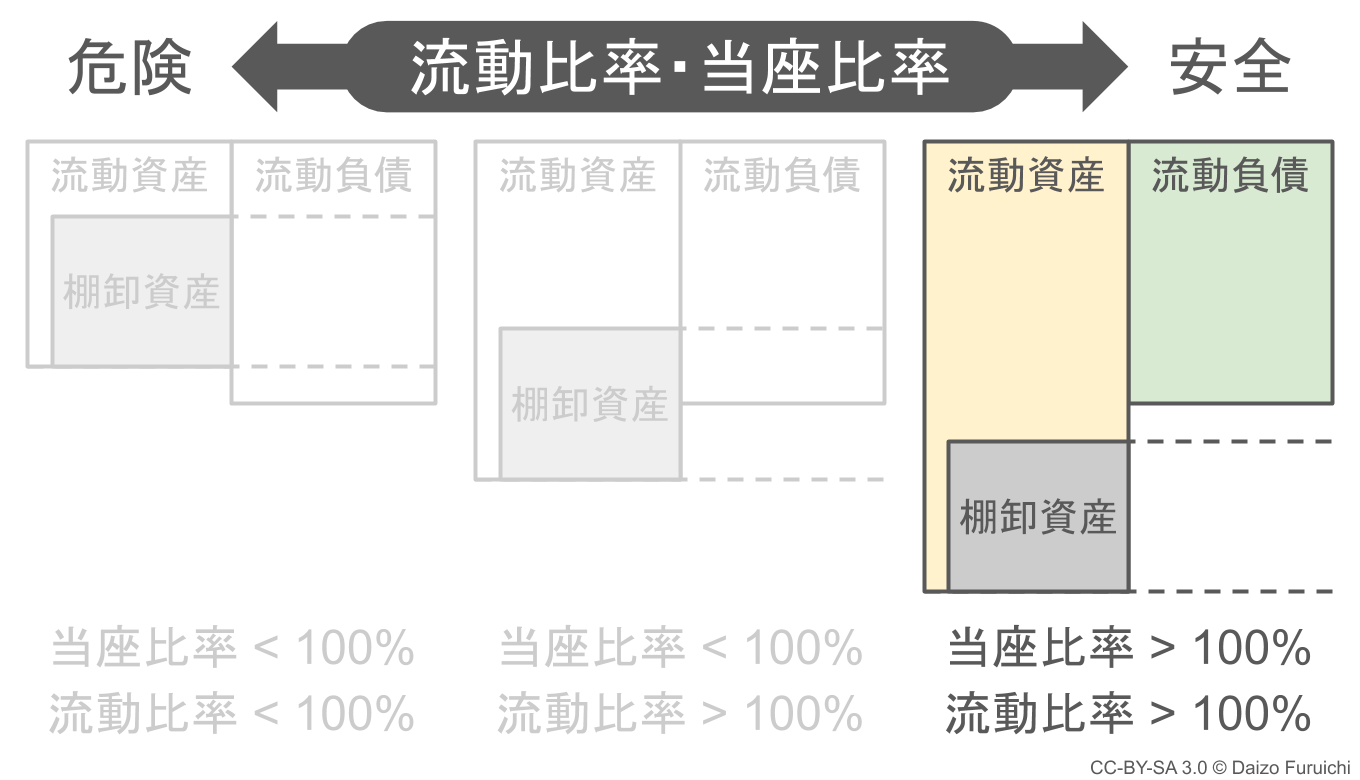

流動比率と当座比率の目安と分析パターン

流動比率と当座比率の両方の目安を考慮すると、

- 流動比率も当座比率も100%を下回っている

- 流動比率は100%を超えているが当座比率は100%を下回っている

- 流動比率も当座比率も100%を超えている

という3つのパターンに分けることができます。

これらを図で表すと、下図のようなイメージになります。

上記の図では、

- 最も危険なのは流動比率も当座比率も100%を下回っている状態(上図の左側)

- 最も安全なのは流動比率も当座比率も100%を上回っている状態(上図の右側)

ということがわかると思います。

そしてそのキーとなるのが「棚卸資産」です。

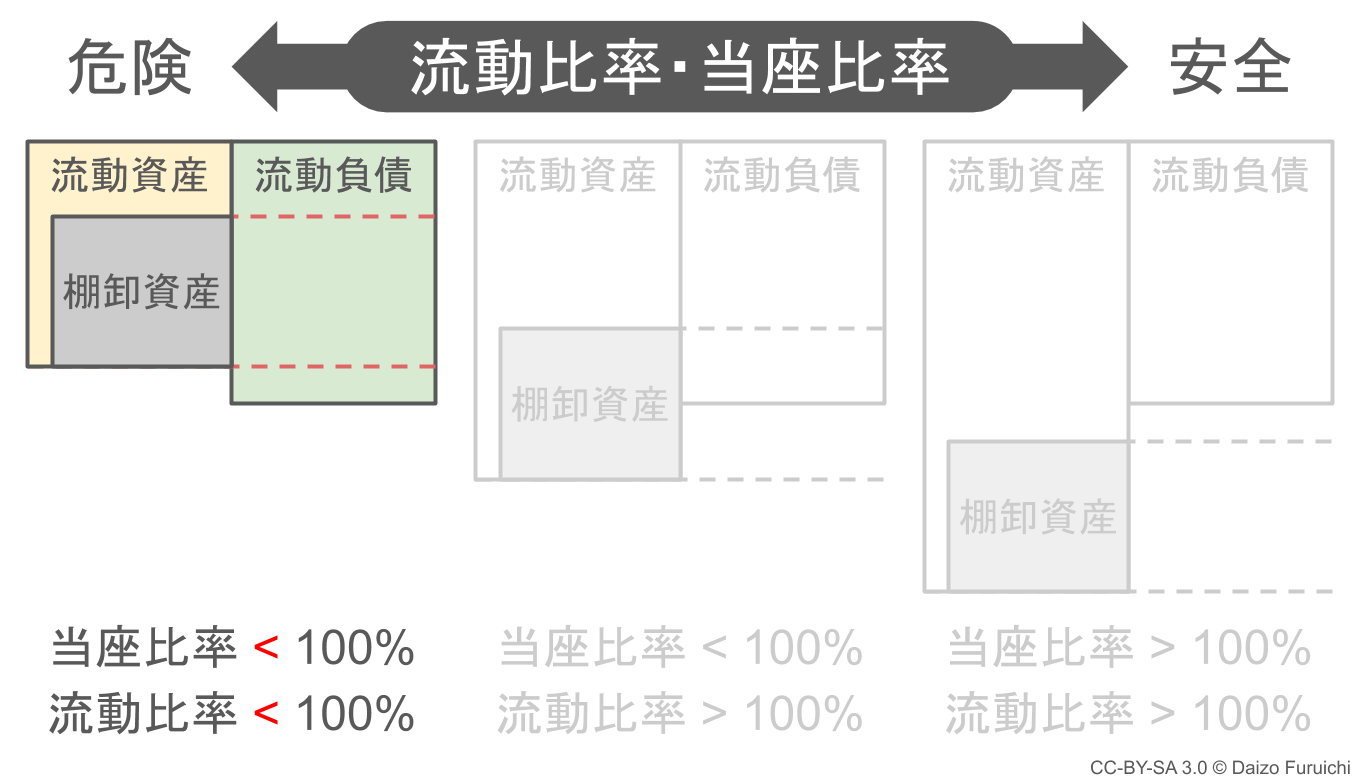

流動比率も当座比率も100%を下回っているパターン

まず最も危険とされる、

- 流動比率も当座比率も100%を下回っている状態

ですが、

- 流動負債に対する支払い能力が不足している

ということになります。

この状態では、棚卸資産を全て現金に換えたとしても、短期借入金(1年以内の借金返済)や買掛金(納品済みだが未払いの金額)を支払うことができません。常に現金が入ってきたそばから全て支払いに充てる、といった綱渡りのような経営になりかねません。

このような状態から抜け出すためには、

- 売掛金を回収する

- 棚卸資産をスリム化する

- 流動負債を減らす

などの施策が考えられます。

例えば、1年以内に返済が必要な短期借入金を、銀行に相談をして一時的にでも長期借入金(@固定負債)に振り替えてもらう(元金の返済を待ってもらう)などを検討しても良いかもしれません。

また売掛金の回収率を高めたり、在庫の効率化を図って棚卸資産をスリム化すれば、いざというときに支払いに充てる現金預金が大きくなり当座比率を改善することができます。

流動比率は100%を超えているが当座比率は100%を下回っているパターン

次にある程度安全な状態と言えるのが、

- 流動比率は100%を超えているが当座比率は100%を下回っている状態

です。

このパターンは流動資産が流動負債を上回っているので、

- 流動負債に対する支払い能力が確保できている

と言えます。

しかし「棚卸資産」の状態によっては安心することができません。

流動比率と当座比率の数値に大きな差があれば、

- 棚卸資産に問題がある可能性

が高いと言えます。

もし流動資産が、

- 流動資産の大部分を棚卸資産(在庫や原材料)が占めている

- 棚卸資産(在庫や原材料)が特殊ですぐに換金することができない

といった場合には、負債の支払いに充てられる資産が少ないので危険度が増えます。

こういった場合には、

- 棚卸資産を減らす

- 流動負債を減らす

といった施策が必要です。

もちろん業種や業態によっては棚卸資産を減らすことが難しいかもしれません。その時は、先ほどの危険なパターンと同様に、銀行に相談して短期借入金を長期借入金に振り替えてもらう(元金の返済を待ってもらう)など、流動負債を減らす取り組みも必要になります。

流動比率も当座比率も100%を超えているパターン

最も安全なのは、

- 流動比率も当座比率も100%を超えている状態

です。

このような状態では、万が一棚卸資産が換金できなかったとしても、棚卸資産以外の流動資産だけで流動負債の支払いを賄うことができます。

ちなみに、多くの業種で平均値が流動比率も当座比率も100%を上回っています。