だいぞう

だいぞう

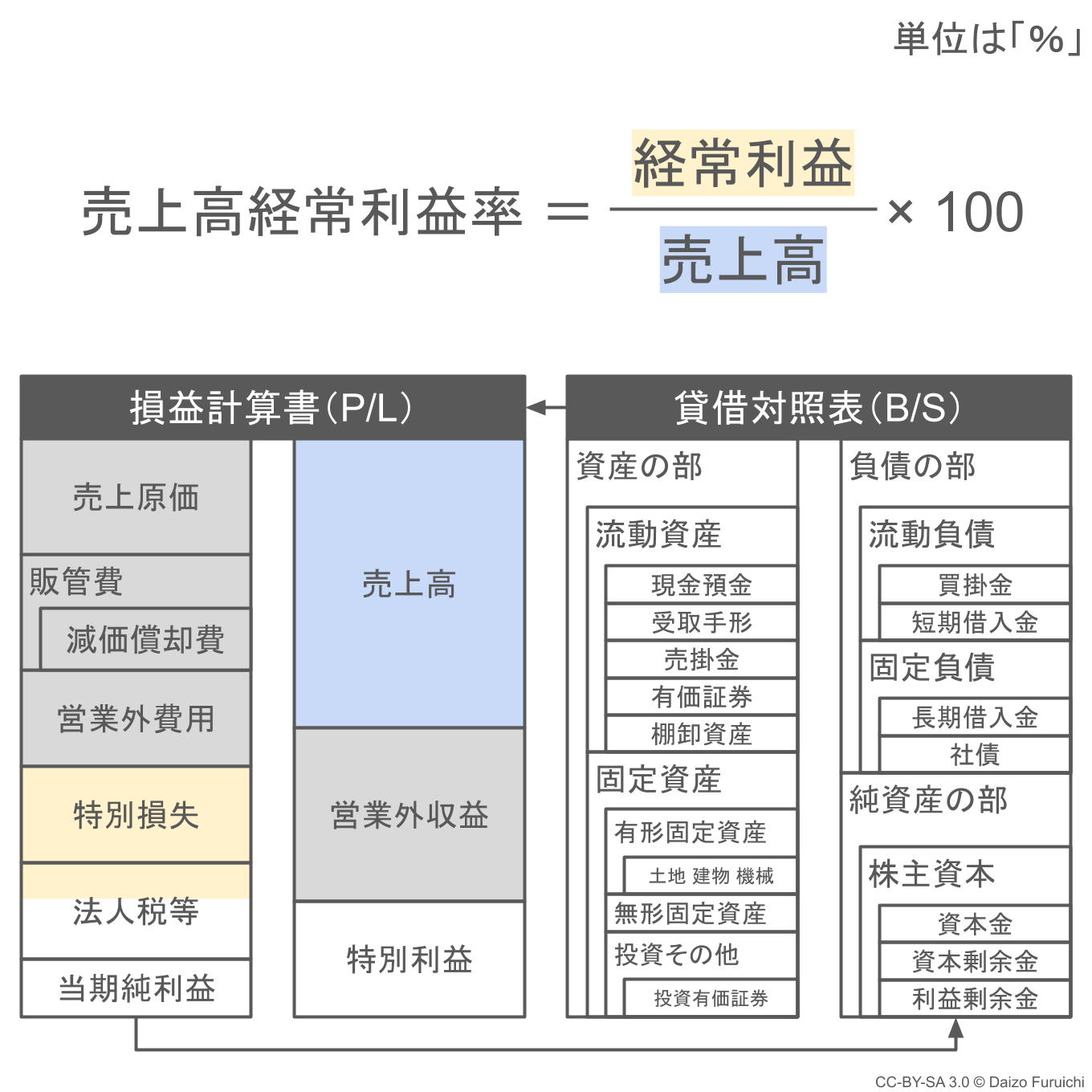

経常利益率の計算式は、

- 経常利益率=経常利益 ÷ 売上高 × 100

であり、単位は「%」で表されます。

- 数値が大きいほど財務活動を含んだ経営の収益性が高い

と言えます。

主要な11種の産業大分類の、目安となる業種別平均値(2024年発表、2022年決算実績値)は以下のとおり。(全66種の産業中分類の表は、記事の後半にまとめています。)

| 日本標準産業分類:大分類 | 経常利益率 |

|---|---|

| 建設業 | 5.17% |

| 製造業 | 5.09% |

| 情報通信業 | 6.52% |

| 運輸業・郵便業 | 1.88% |

| 卸売業 | 2.68% |

| 小売業 | 2.55% |

| 不動産業・物品賃貸業 | 10.89% |

| 学術研究、専門・技術サービス業 | 9.52% |

| 宿泊業・飲食サービス業 | 1.26% |

| 生活関連サービス業・娯楽業 | 2.75% |

| サービス業(他に分類されないもの) | 4.27% |

数値の参照元は「e-Stat 政府統計の総合窓口:中小企業実態基本調査 令和5年確報(令和4年決算実績)2024年7月30日」です。

またコロナ禍前後の数値は以下のリンクからご確認ください。

- 経常利益率(中小企業実態基本調査 2021年発表2019年決算実績値)

- 経常利益率(中小企業実態基本調査 2022年発表2020年決算実績値)

- 経常利益率(中小企業実態基本調査 2023年発表2021年決算実績値)

一部業種ではコロナ禍の影響を強く受けているため、コロナ前の数値とは大きく異なる場合があります。コロナ前後の数値の比較は、上記のリンクを参照ください。

経常利益率の計算式

経常利益率(売上高経常利益率)の計算式は、

- 経常利益 ÷ 売上高 × 100

で、財務活動を含む本業の収益性の高さを測る財務分析指標です。

経常利益率は、正確には「売上高経常利益率」であり、「総資産経常利益率(ROA、Return On Assets)」と区別されます。

「経常」の読み方は「けい じょう」ですが、「けい つね」と呼ぶこともあります。

英語では経常利益を「Ordinary Profit(オーディナリー・プロフィット)」「Ordinary Income(オーディナリー・インカム)」「Ordinary Margin(オーディナリー・マージン)」などと呼び、売上高経常利益率のことを「Ordinary Profit Ratio(オーディナリー・プロフィット・レシオ)」と呼びます。

下図では、損益計算書の黄色い部分が「経常利益」で青色の部分が「売上高」になります。

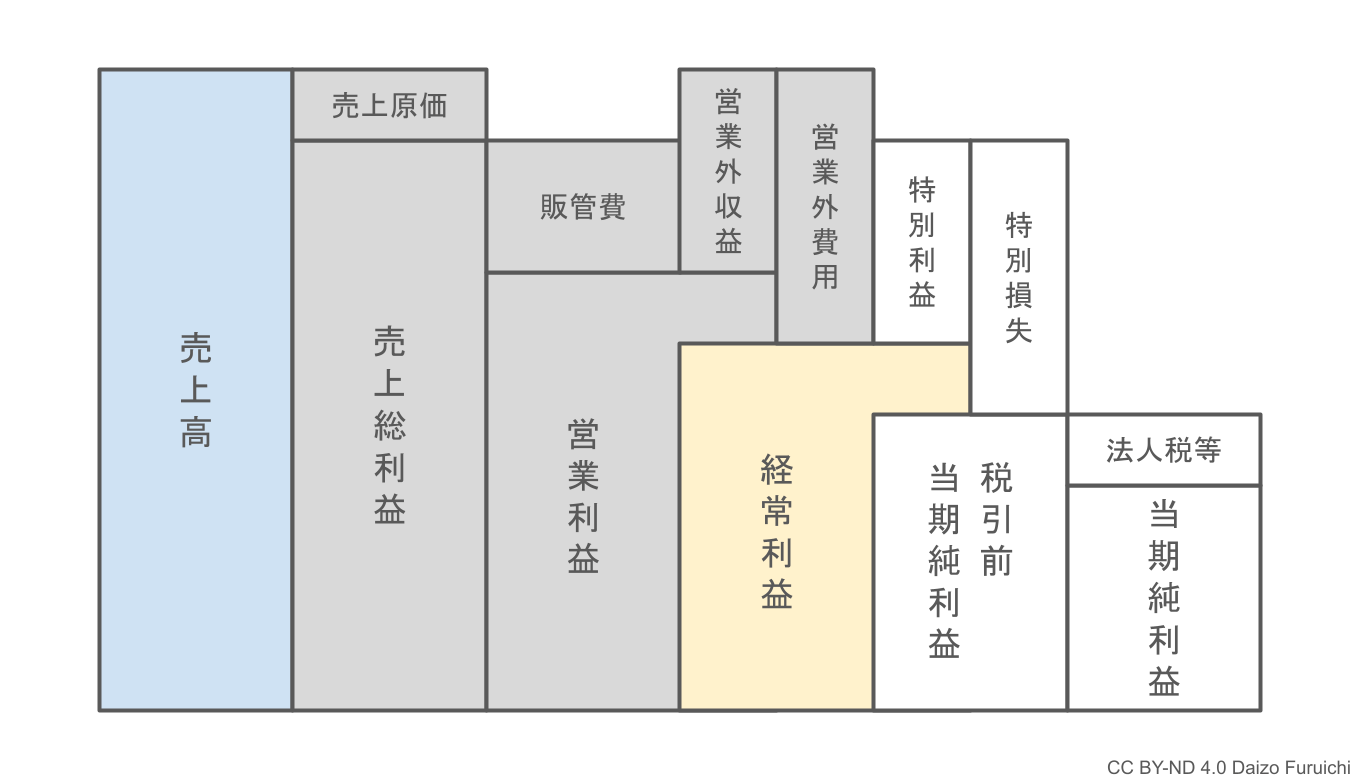

「5つの利益の階段図」では以下の部分に該当します。

経常利益を知るためには、

- 営業利益 +(営業外収益 ー 営業外費用)

という計算を行います。

ちなみに「営業外(えいぎょうがい)」というのは、

- 本業(メインの事業)以外

という意味です。

営業外収益には、

- 受取利息(うけとりりそく)

- 受取配当金(うけとりはいとうきん)

- 受取賃貸料(うけとりちんたいりょう)

などが含まれています。

一方で、営業外費用には、

- 支払利息(しはらいりそく)

が代表的な科目になります。

このように「利息」や「配当金」といった、財務活動にまつわる損益の影響を強く受けるのが「経常利益」になります。

そのため「経常利益率(売上高経常利益率)」は、財務活動を含んだ本業の収益性を表す財務分析指標ということになります。

「営業外収益」と「営業外費用」についての詳しい説明は、こちらの記事をご覧ください。

また経常利益率(売上高経常利益率)と同様の、

- 収益性の財務分析指標

として「粗利率」や「営業利益率」などがあります。