固定比率と長期適合率の目安と分析パターン

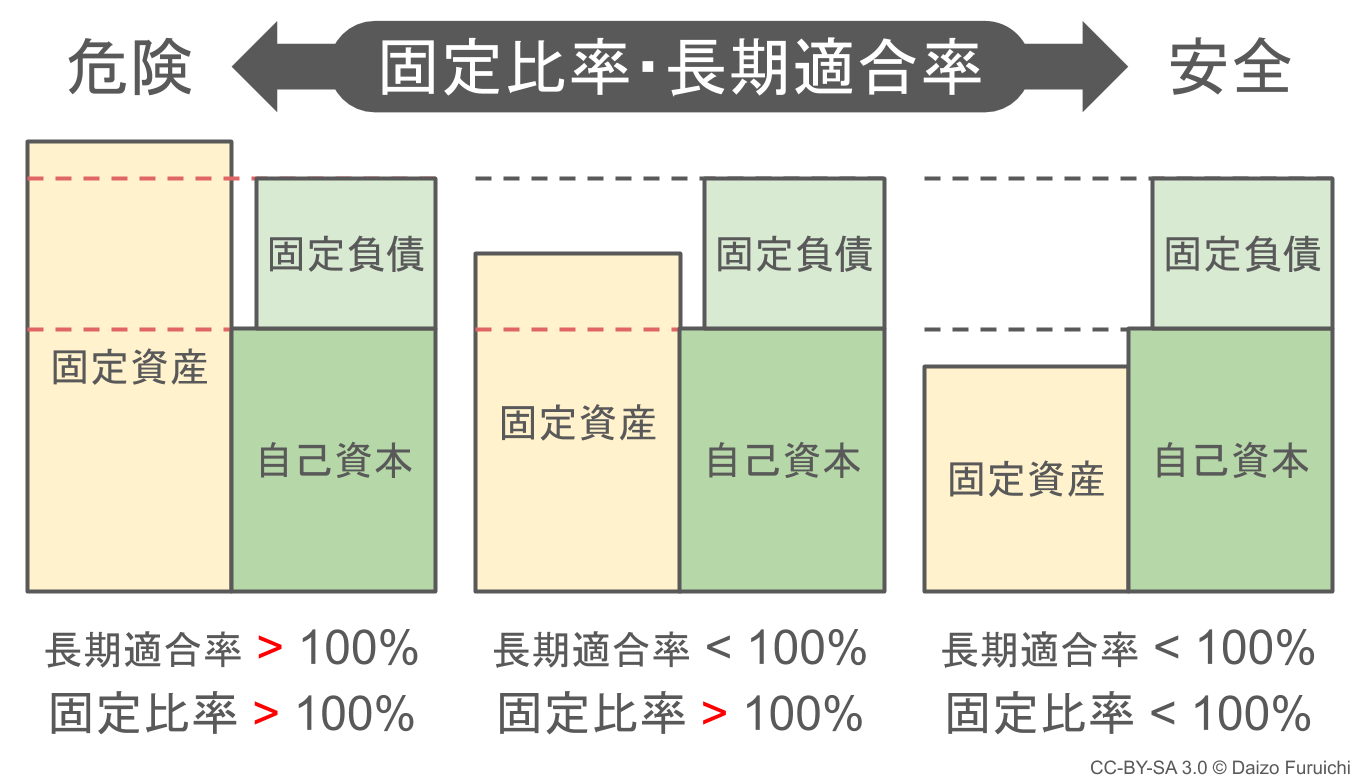

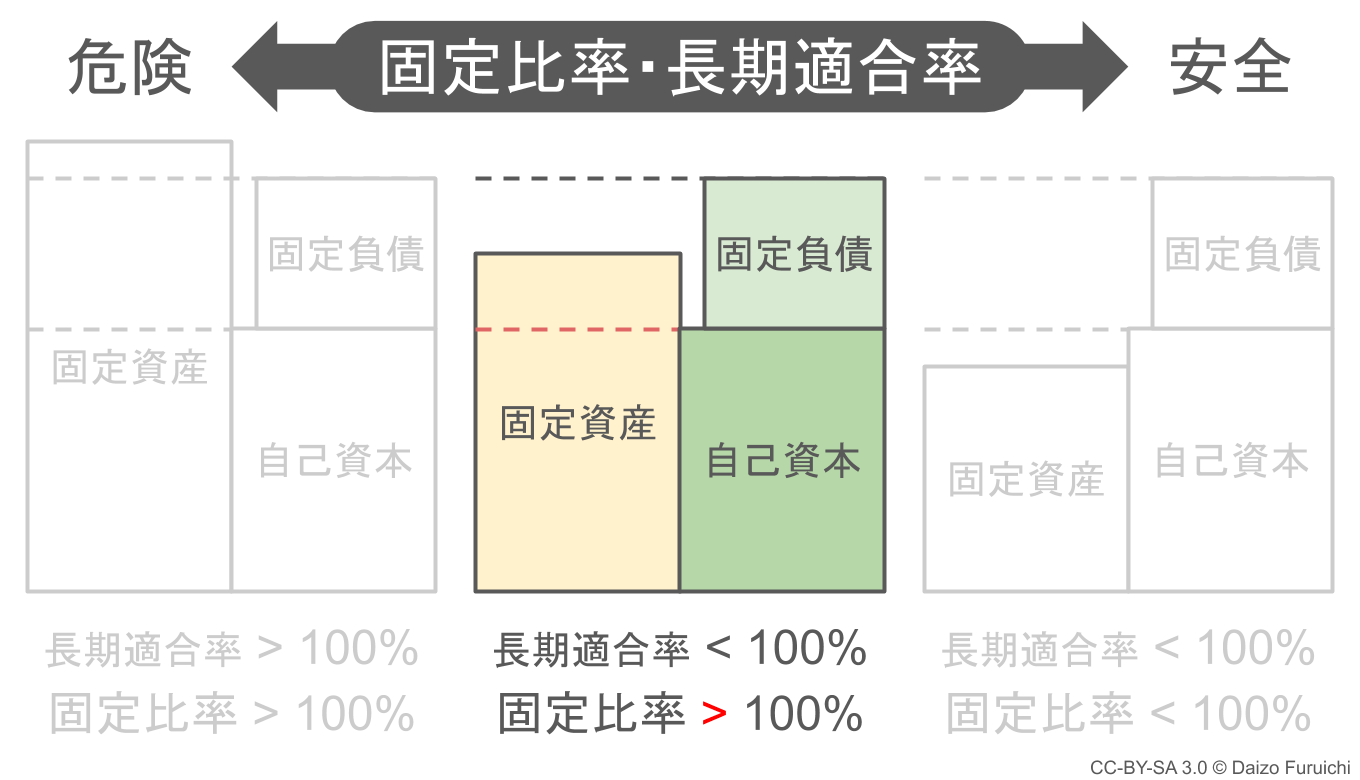

固定比率および固定長期適合率の両方の目安を考慮すると、

- 固定比率も固定長期適合率も100%を超えている

- 固定比率は100%を超えているが固定長期適合率は100%を下回っている

- 固定比率も固定長期適合率も100%を下回っている

という3つのパターンが考えられます。

これらを図で表すと、下図のようなイメージになります。

上記の図では、

- 最も危険なのは固定比率も固定長期適合率も100%を上回っている状態

- 最も安全なのは固定比率も固定長期適合率も100%を下回っている状態

ということがわかると思います。

そしてそのキーとなるのが「固定負債」です。

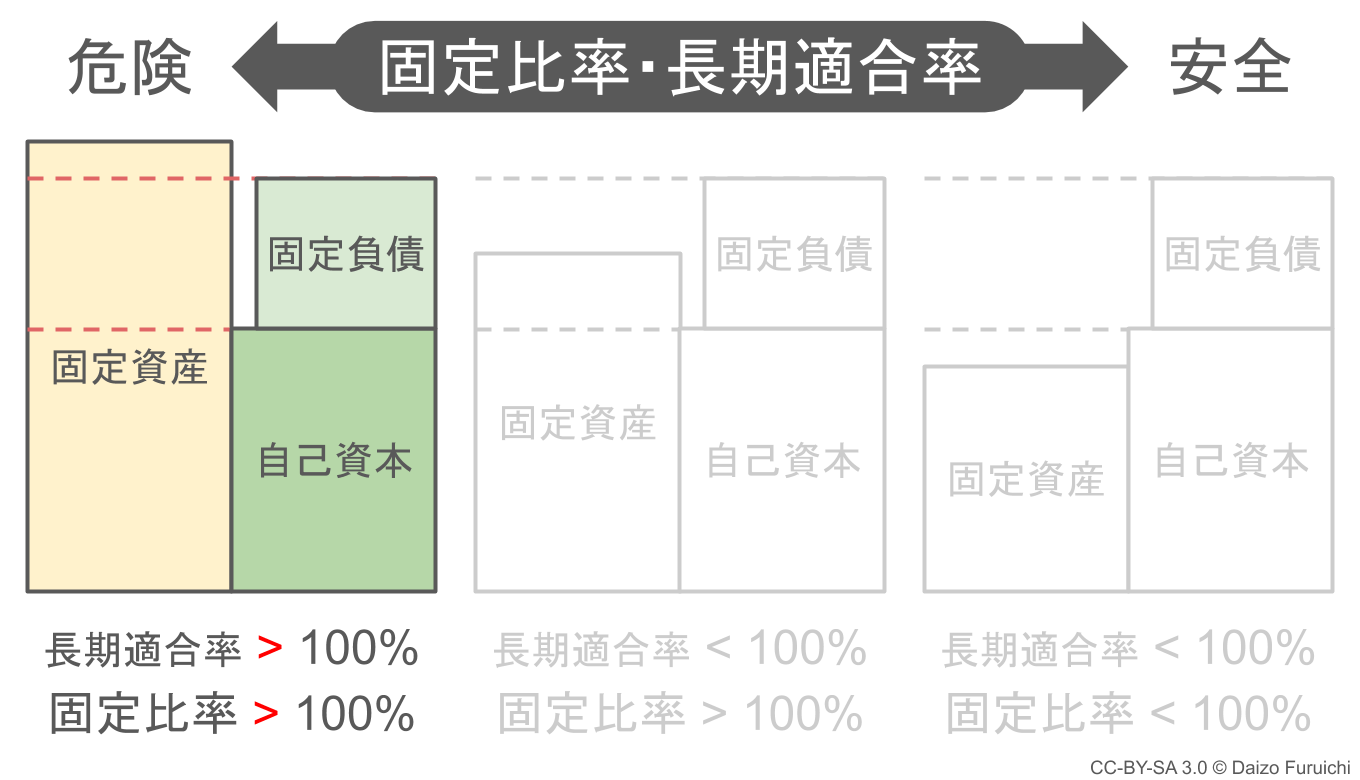

固定比率も固定長期適合率も100%を上回っているパターン

まず最も危険とされる、

- 固定比率も固定長期適合率も100%を超えている状態

ですが、

- 長期に使う固定資産を安定的な資本でまかないきれていない状態

ということになります。

上の図のように、固定資産が固定負債と自己資本の合計を上回っているということは、その上に乗っかっている流動資産と流動負債の比率も危険な状態です。

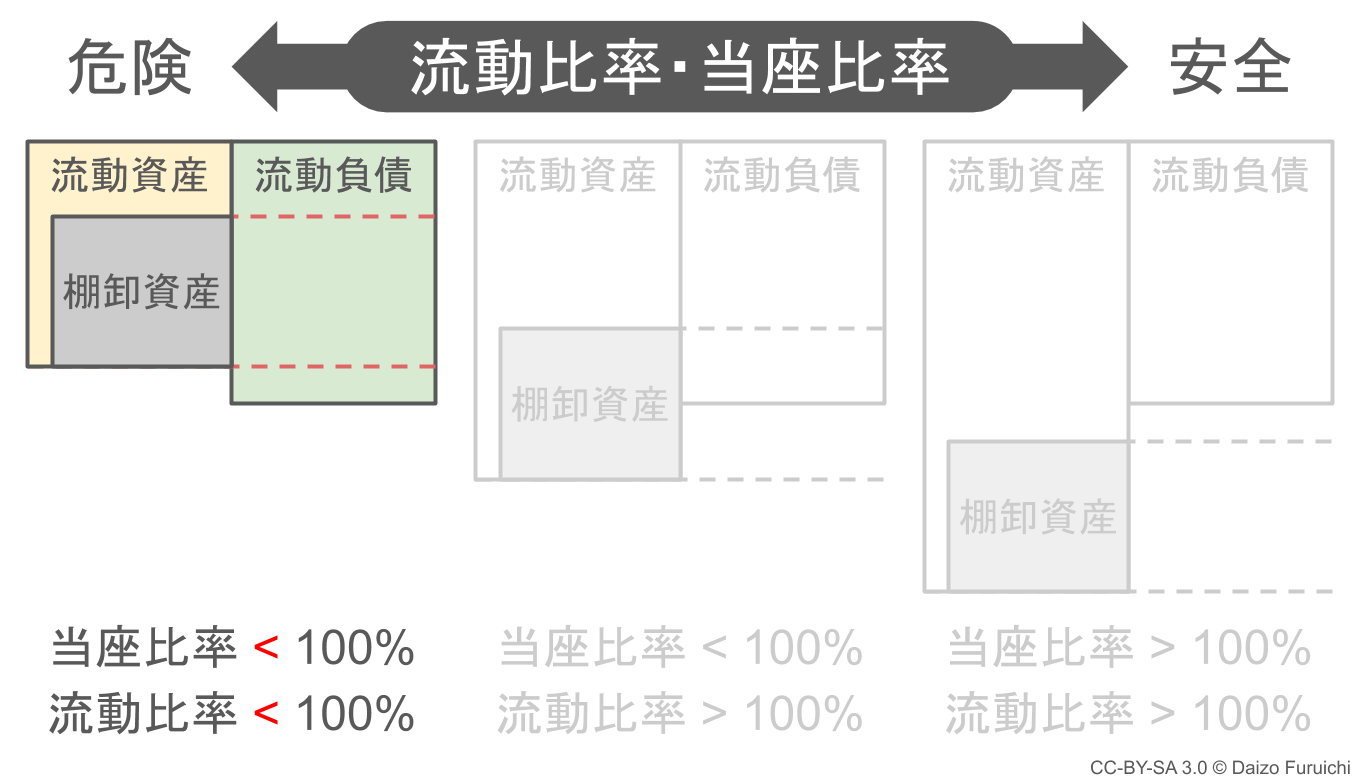

流動資産と流動負債の比率は「流動比率(=流動資産 ÷ 流動負債)」や「当座比率(=棚卸資産を引いた流動資産 ÷ 流動負債)」で計算できますが、いずれも下図のような危険な状態にあります。(先ほどの図とパズルのように組み合わせてみてください。)

このように流動比率と当座比率が危険な状態では、流動資産をすべて使い切ったとしても流動負債を返すことはできません。

そうなると会社に何かあったときに、大切な固定資産を取り崩さなければならない可能性が高くなります。

固定資産は、工場や設備など製品やサービスそのものを生み出すために欠かせない経営資源であることがほとんどです。そのため、固定資産を失ってしまえば、売上を生み出すこともできなくなるかもしれません。

このような状態を避けるためには、

- 活用できていない固定資産を現金などの流動資産に変える

- 固定資産を活用して儲けを生み出し自己資本を増やす

- 新しく株を発行するなどして自己資本を増やす

などが考えられます。

ちなみに借入金を増やしたり社債を発行して、

- 固定負債を大きくすることで固定長期適合率を改善する

という方法も考えられなくはないですが、

- 借入金が増えると支払利息が増えて利益を圧迫する

ことも考慮しておかなければいけません。

やはり健全な対応としては、

- 経営資源を断捨離しながら所有する固定資産を活用して利益を増やす

ということになると思います。

固定比率は100%を超えているが固定長期適合率は100%を下回っているパターン

次にある程度安全な状態と言えるのが、

- 固定比率は100%を超えているが固定長期適合率は100%を下回っている状態

です。

このパターンは固定資産が固定負債と自己資本の合計を上回っているので、

- 固定負債を含めると固定資産の長期的な安定性を確保できる

と言えます。

この状態では、自己資本で固定資産をカバーできていないものの、すぐに返済する必要がない固定負債を含めるとカバーできているので、万が一の場合でも大切な固定資産を失ってしまう可能性は低くなります。

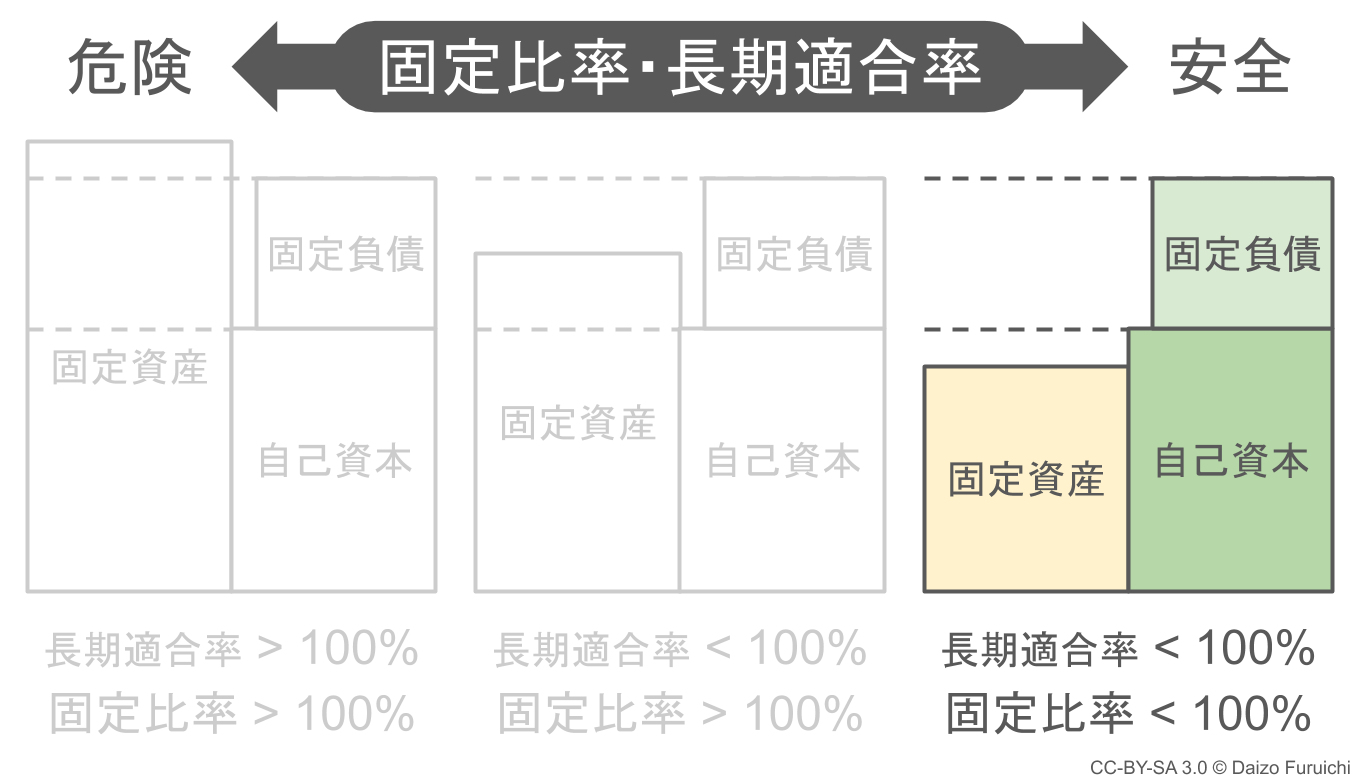

固定比率も固定長期適合率も100%を下回っているパターン

最も安全なのは、

- 固定比率も固定長期適合率も100%を下回っている状態

です。

このような状態であれば、万が一のことがあったとしても、大切な固定資産を失う可能性はとても低いと考えられます。

もちろん業界によっては、このような状態を目指すのが現実的ではない場合もあります。

では業種ごとに、固定比率や固定長期適合率はどのように違うのでしょうか?

ここからは実際の業種別の平均値を確認していきましょう。